مالیات به نفع ثروتمندان- اخبار سیاست ایران - اخبار سیاسی تسنیم

گروه سیاسی خبرگزاری تسنیم- فاطمه حبیبی: سال گذشته بودجه ۱۴۰۰ با حاشیه های فراوان و پس از یک بار بازگشت به هیئت دولت، سرانجام با پیش بینی کسری چهل درصد به مجلس تقدیم شد.

در گزارش کمیسیون اصل نود که علی خضریان سخنگوی این کمیسیون آن را در دهم دی ماه ۹۹ در مجلس قرائت کرد گفته شد: «در لایحه بودجه سال ۱۴۰۰ مشکل بیش برآوردی منابع بودجه تشدید شده و علاوه بر آن هزینه های جاری دولت نیز با رشد بسیار بالایی همراه شده و از منظر اقتصادی شیوه تأمین منابع بودجه و تصمیم گیری در مورد مصارف عمومی آن اثرات قابل توجهی بر شاخص های تورم، رشد اقتصادی، اشتغال، رفاه عمومی و دستیابی به عدالت اقتصادی به همراه داشته و این شیوه بودجه ریزی به عنوان ام الخبائث بسیاری از نارسایی های اقتصادی را به بار آورده است.»

بیش برآورد درآمدها، تکیه بیش از گذشته بر منابع نفتی و افزایش هزینه های جاری در حالیکه سخت ترین تحریمها گریبان گیر کشور است، بی انضباطی مالی و عدم صرفه جویی دستگاهها در هزینه های مصرفی از مشخصه های برجسته این بودجه بود.

اصلی ترین مسئله بودجه ۱۴۰۰ عدم تراز درآمدها و هزینه ها بود که بیش از ۴۰ درصد بودجه را با کسری روبرو می کرد و در حالی که بودجه کل کشور کمی بیش از ۸۴۰ هزار میلیارد تومان است، با کسری ۴۰۰ هزار میلیارد تومان در سال ۱۴۰۰ مواجه می شد.

در این شرایط و در حالیکه از یک سو دولت وقت همچنان بر شیوه بودجه ریزی سابق اصرار داشت و از سوی دیگر مسائل سیاسی را در این امر حیاتی دخیل می کرد و از آنجا که واضح بود منابع درآمدی از فروش نفت با واقعیت فاصله بسیار دارد و نیاز کشور به تعریف منابع درآمدی پایدار که تحت تأثیر تحریم و فشارهای خارجی از دسترس خارج نشود سرانجام مجلس پس از سالها، به تعریف پایه های مالیاتی جدید و دریافت مالیات از قشر ثروتمند روی آورد و در تبصره ۶ لایحه بودجه ۱۴۰۰ موارد بدیعی از مالیات را گنجاند که گرچه پیش بینی درآمدی از آنها می توانست بیشتر باشد اما برای نقطه شروع، قابل قبول بود و مورد استقبال کارشناسان قرار گرفت.

مالیات بر اینفلوئنسرها

نمایندگان مجلس در جلسه علنی نوبت سوم سه شنبه، ۵ اسفند ۹۹، با الحاق بندی به تبصره ۶ ماده واحده این لایحه که براساس آن اینفلوئنسرها مکلف به پرداخت مالیات شدند، موافقت کردند.

براساس این بند الحاقی، درآمدهای کاربران دارای بیش از ۵۰۰ هزار دنبال کننده رسانه های کاربر محور از محل تبلیغات مشمول مالیات بر درآمد خواهد بود و سازمان امور مالیاتی مکلف است ظرف دو ماه پس از لازم الاجرا شدن این بند دستورالعمل اجرایی مربوط به اخذ مالیات از درآمدهای کاربران حرفه ای رسانه های کاربر محور از محل تبلیغات را تهیه و به تائید وزیر اقتصاد و امور دارایی برساند. سازمان امور مالیاتی مکلف است لیست مودیان مالیاتی و خوداظهاری تهیه شده توسط آن ها را تهیه و در سایت سازمان در منظر عموم قرار دهد.

مالیات خانه های خالی

بر اساس بند ط جزء۲ تبصره ۶، سازمان امور مالیاتی مکلف است در مورد مالیات بر خانه های خالی موضوع ماده«۵۴» مکرر قانون مالیات های مستقیم، تا پایان دی ماه سال ۱۴۰۰ نسبت به اعلام مالیات متعلق به مالکین واحدهای مشمول این ماده اقدام کند.

لغو معافیت مالی بازیگران و ناشران کتب کمک درسی

بر اساس بند«ق» تبصره ۶ جزء۱- معافیت مالیاتی فعالیت های مربوط به انتشارات کمک درسی و فعالیت های هنری از قبیل بازیگری موضوع بند «ل» ماده «۱۳۹» قانون مالیاتهای مستقیم، صرفا تا سقف ۲ میلیارد ریال در سال قابل اعمال است و بعد از آن حسب مورد به نرخ ماده «۱۰۵» یا ماده «۱۳۱» قانون مالیات های مستقیم مشمول مالیات می شود.

جزء ۴-معافیتهای مالیاتی مؤسسات کنکور دانشگاه ها حذف می شود.

مالیات خودروهای لوکس

بند«ش» تبصره ۶: کلیه مالکین «اعم از اشخاص حقیقی و حقوقی(انواع خودروهای سواری و وانت دو کابین دارای شماره انتظامی شخصی به نام خود و فرزندان کمتر از ۱۸ سال و محجور تحت تکفل که در پایان سال ۱۴۰۰ مجموع ارزش آنها بیش از ۱۰ میلیاردریال باشد به شرح زیر مشمول مالیات سالانه خودرو می باشند:

۱-تا مبلغ ۱۵ میلیارد ریال نسبت به مازاد ۱۰ میلیارد ریال ۱ درصد

۲-تا مبلغ ۳۰ میلیارد ریال نسبت به مازاد ۱۵ میلیارد ریال ۲ درصد

۳-تا مبلغ ۴۵میلیارد ریال نسبت به مازاد ۳۰ میلیارد ریال ۳ درصد

۴-نسبت به مازاد ۴۵ میلیارد ریال ۴ درصد

بر طبق این بند، کلیه اشخاص حقیقی و حقوقی مکلفند مالیات سالانه مربوط به خودروهای تحت تملک خود و افراد تحت تکفل را حداکثر تا پایان بهمن ماه سال ۱۴۰۰ پرداخت نمایند. آیین نامه اجرایی این بند توسط وزارت امور اقتصادی و دارایی تهیه و حداکثر تا پایان خردادماه سال ۱۴۰۰ به تصویب هیئت وزیران می رسد.

همچنین بر پایه جدول شماره ۵ لایحه بودجه ۱۴۰۰ که مربوط به جدول درآمدهای دولت است، دولت از محل مالیات بر خانه های لوکس و گران قیمت در مجموع ۷۰۷ میلیارد تومان درآمد داشته باشد.

اما آنچه در عمل رخ داد تقریبا هیچ کدام از این درآمدهای مالیاتی نه تنها اخذ نشد که حتی در گزارش های مالیاتی هم برای بسیاری از این پایه های مالیاتی حتی ردیف خالی هم در نظر گرفته نشده است و گویا کاملا به فراموشی سپرده شده اند.

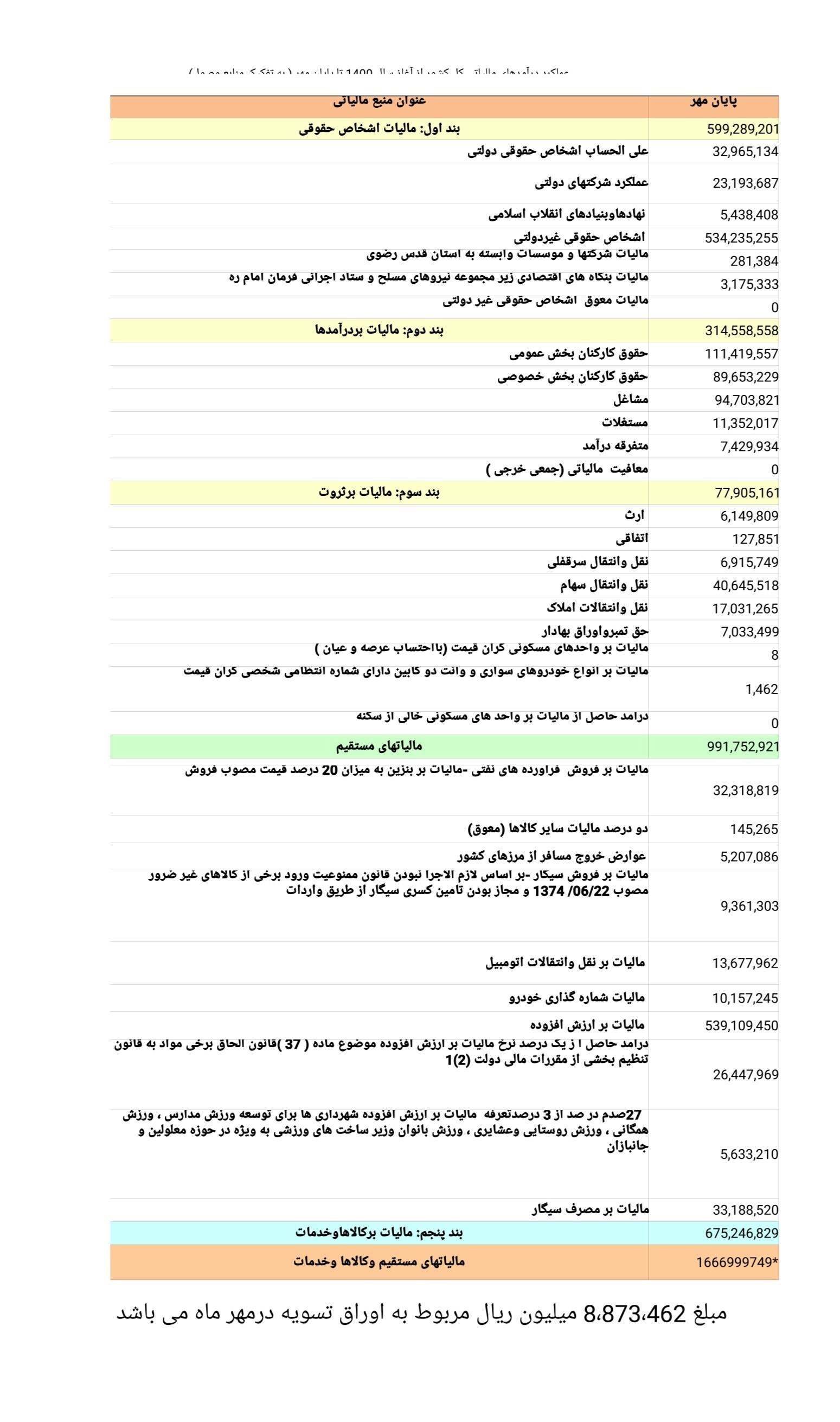

آمارهای سازمان مالیاتی تا پایان مهر ماه ۱۴۰۰ بسیار تامل برانگیز است.

در حالی که طبق قانون لایحه بودجه، باید مالیات از خانه های گرانقیمت و لوکس تا پایان سال ۷۰۷ میلیارد درآمد نصیب دولت کند، تا پایان مهر ماه تنها ۸۰۰ هزار تومان مالیات از لوکس نشینان اخذ شده است.

مالیات اخذ شده از خودروهای لوکس تا پایان تیر ماه که پایان فعالیت دولت دوازدهم بود تنها ۳۶ میلیون تومان بوده و با تغییر دولت اندکی افزایش یافته و به ۱۴۶ میلیون تومان تا پایان مهر ماه رسیده است. در حالیکه قرار بود دولت ۶۶ میلیارد تومان از این محل درآمد داشته باشد.

مالیات اخذ شده از خانه های خالی همچنان صفر است و از هیچ محتکر مسکنی مالیات گرفته نشده است.

نکته قابل ذکر سایر پایه های مالیاتی مصوب بودجه ۱۴۰۰ شامل مالیات بر اینفلوئنسرها، بازیگران، ناشران کتب کمک درسی و موسسات کنکوری است که حتی در آمارهای ارائه شده جای خالیشان هم وجود ندارد و همان رقم صفر هم برایشان ذکر نشده است.

علاوه بر این عدم استفاده وکلا و پزشکان از سامانه فروشگاهی ادامه دارد طبق گزارش تفریغ بودجه سال ۶۵ درصد این افراد همچنان از پذیرش قانون سرباز زده و از نصب دستگاه کارت خوان خودداری کرده اند.

در چنین شرایطی سازمان مالیاتی از رشد درآمدهای مالیاتی سخن گفته و اعلام کرد: در شش ماهه سال جاری بالغ بر ۱۳۸ هزار میلیارد تومان درآمدهای مالیاتی وصول شده که نسبت به مدت مشابه سال قبل با رشد ۶۲ درصدی مواجه شده و بالغ بر ۱۰۱ درصد درآمدهای مالیاتی پیش بینی شده در قانون بودجه محقق شده است.

رشد درآمدهای مالیاتی در حالی که طبق آنچه گفته شد، ثروتمندان را در بر نگرفته است. تنها به معنای تشدید مالیات حقوق بگیران (کارمندان و کارگران) و افزایش مالیات اخذ شده از بخش تولید است که عمده درآمدهای مالیاتی کشور را تأمین می کند.

اصلی ترین و دم دست ترین نتیجه افزایش اخذ مالیات از تولید و فشار بر این بخش نیز کاهش دستمزد کارگران است. در حقیقت نظام مالیاتی که علاوه بر نقش اقتصادی، اثرات اجتماعی نیز دارد و بر اساس اخذ مالیات از ثروتمندان و باز توزیع آن در جامعه، به عنوان راهی برای کاهش فاصله طبقاتی و حمایت دولت از طبقات محروم شناخته می شود، با این شیوه دریافت مالیات در جهت عکس عمل کرده، ثروتمندان را رها کرده و فشار را بر طبقات کمتر برخوردار افزایش می دهد.

درآمدهای مالیاتی در حالی رشد کرده است که طبق آنچه گفته شد، دهک های برخودار مالیاتی پرداخت نکرده اند و دولت در شرایط کسری بودجه از این منبع درآمدی چشم پوشی کرده است.

داوود منظور، رئیس سازمان مالیاتی در خصوص اجرای قوانین مربوط به اخذ مالیات از خانه های خالی و لوکس و خودروهای گران قیمت پیش از این به تسنیم گفته بود: دلیل عدم تحقق این پایه مالیاتی، عدم تمایل دولت آقای روحانی به اجرای این قوانین بود، در حالی که جامعه هدف این قوانین، اقشار بسیار مرفه جامعه هستند اما دولت قبل هیچ گاه تمایلی به افزایش مالیات آنها نداشت و به همین دلیل هر قانونی که مجلس در این زمینه مصوب می کرد، به در بسته خورد، آن هم در شرایطی که کشور با کسری بودجه عظیم مواجه است و مالیات از اقشار کارمند و کارگر، گرفته می شود.

منظور افزود: به همین دلیل هم بود که دولت قبل تا زمانی که بر سر کار بود از تصویب آیین نامه بندهای (خ) و (ش) تبصره ۶ ماده واحده قانون بودجه سال ۱۴۰۰ کل کشور، موضوع مالیات بر واحدهای مسکونی و باغ ویلاهای گران قیمت و خودروهای لوکس خودداری کرد، این در حالی بود که سازمان امور مالیاتی کشور در همان دولت، پیش نویس آیین نامه های اجرایی مربوطه را در فروردین ماه سال جاری تنظیم و از طریق وزارت امور اقتصادی و دارایی جهت تصویب، تقدیم هیئت دولت نموده بود که مورد بی توجهی قرار گرفت.

در حالیکه با تصویب پایه های مالیاتی جدید، مقابله با فرار مالیاتی و اجرای قانون می شد بخشی از کسری بودجه را جبران کرد و از آنجا که جامعه هدف مالیات های مصوب شده تنها دهک های بالای اجتماع است، با دریافت مالیات از اقلیت برخوردار امکان اصلاحات اجتماعی و کم کردن فاصله طبقاتی را فراهم شود. طبق قانون دولت موظف شده از اینفلوئنسرهایی که با مانور اشرافیت و ترویج مصرف گرایی، آرامش را جامعه می گیرند، از افرادی که با خانه های لوکس و ماشین های گران قیمت در جامعه خودنمایی می کنند و مانور تجمل راه می اندازند. با گرفتن مالیات بخشی از هزینه هایی که این افراد بر فرهنگ، اجتماع و اقتصاد کشور تحمیل می کنند را بگیرد.

همچنین دولت وظیفه دارد با محتکران مسکن از طریق دریافت مالیات مقابله کند تا علاوه بر حل مشکل کاهش عرضه مسکن، با سرمایه های راکد و غیر مولد نیز مقابله کند.

در حالی که مالیات به افزایش عدالت اجتماعی کمک کرده و شرایط جامعه طبقاتی را تعدیل می کند اما شیوه کنونی اخذ مالیات در کشور نه تنها به این اهداف منجر نمی شود که به ضعیف تر شدن محرومین دامن میزند. فقرا را فقیرتر کرده و برای ثروتمندان حاشیه امن درست می کند.

از سوی دیگر، لایحه بودجه، قانونی لازم الاجراست و نباید اجازه داد عده ای به دلایل شخصی و یا قبیله ای مانع از اجرا و تحقق آن شوند. قانون علاوه بر تصویب به نظارت و ضمانت اجرا نیاز دارد.

تصویب قانون تا وقتی که برای اجرای آن تضمینی وجود نداشته باشد، بی نتیجه است.

قوانین باید نتیجه محور باشد و جامعه را به هدف خود برساند.اگر کسی به هر دلیل از اجرای قانون سر باز زد، باید مؤاخذه شود و این وظیفه مجلس است که از قوانین دفاع کند.

انتهای پیام/

در گزارش کمیسیون اصل نود که علی خضریان سخنگوی این کمیسیون آن را در دهم دی ماه ۹۹ در مجلس قرائت کرد گفته شد: «در لایحه بودجه سال ۱۴۰۰ مشکل بیش برآوردی منابع بودجه تشدید شده و علاوه بر آن هزینه های جاری دولت نیز با رشد بسیار بالایی همراه شده و از منظر اقتصادی شیوه تأمین منابع بودجه و تصمیم گیری در مورد مصارف عمومی آن اثرات قابل توجهی بر شاخص های تورم، رشد اقتصادی، اشتغال، رفاه عمومی و دستیابی به عدالت اقتصادی به همراه داشته و این شیوه بودجه ریزی به عنوان ام الخبائث بسیاری از نارسایی های اقتصادی را به بار آورده است.»

بیش برآورد درآمدها، تکیه بیش از گذشته بر منابع نفتی و افزایش هزینه های جاری در حالیکه سخت ترین تحریمها گریبان گیر کشور است، بی انضباطی مالی و عدم صرفه جویی دستگاهها در هزینه های مصرفی از مشخصه های برجسته این بودجه بود.

اصلی ترین مسئله بودجه ۱۴۰۰ عدم تراز درآمدها و هزینه ها بود که بیش از ۴۰ درصد بودجه را با کسری روبرو می کرد و در حالی که بودجه کل کشور کمی بیش از ۸۴۰ هزار میلیارد تومان است، با کسری ۴۰۰ هزار میلیارد تومان در سال ۱۴۰۰ مواجه می شد.

در این شرایط و در حالیکه از یک سو دولت وقت همچنان بر شیوه بودجه ریزی سابق اصرار داشت و از سوی دیگر مسائل سیاسی را در این امر حیاتی دخیل می کرد و از آنجا که واضح بود منابع درآمدی از فروش نفت با واقعیت فاصله بسیار دارد و نیاز کشور به تعریف منابع درآمدی پایدار که تحت تأثیر تحریم و فشارهای خارجی از دسترس خارج نشود سرانجام مجلس پس از سالها، به تعریف پایه های مالیاتی جدید و دریافت مالیات از قشر ثروتمند روی آورد و در تبصره ۶ لایحه بودجه ۱۴۰۰ موارد بدیعی از مالیات را گنجاند که گرچه پیش بینی درآمدی از آنها می توانست بیشتر باشد اما برای نقطه شروع، قابل قبول بود و مورد استقبال کارشناسان قرار گرفت.

مالیات بر اینفلوئنسرها

نمایندگان مجلس در جلسه علنی نوبت سوم سه شنبه، ۵ اسفند ۹۹، با الحاق بندی به تبصره ۶ ماده واحده این لایحه که براساس آن اینفلوئنسرها مکلف به پرداخت مالیات شدند، موافقت کردند.

براساس این بند الحاقی، درآمدهای کاربران دارای بیش از ۵۰۰ هزار دنبال کننده رسانه های کاربر محور از محل تبلیغات مشمول مالیات بر درآمد خواهد بود و سازمان امور مالیاتی مکلف است ظرف دو ماه پس از لازم الاجرا شدن این بند دستورالعمل اجرایی مربوط به اخذ مالیات از درآمدهای کاربران حرفه ای رسانه های کاربر محور از محل تبلیغات را تهیه و به تائید وزیر اقتصاد و امور دارایی برساند. سازمان امور مالیاتی مکلف است لیست مودیان مالیاتی و خوداظهاری تهیه شده توسط آن ها را تهیه و در سایت سازمان در منظر عموم قرار دهد.

مالیات خانه های خالی

بر اساس بند ط جزء۲ تبصره ۶، سازمان امور مالیاتی مکلف است در مورد مالیات بر خانه های خالی موضوع ماده«۵۴» مکرر قانون مالیات های مستقیم، تا پایان دی ماه سال ۱۴۰۰ نسبت به اعلام مالیات متعلق به مالکین واحدهای مشمول این ماده اقدام کند.

لغو معافیت مالی بازیگران و ناشران کتب کمک درسی

بر اساس بند«ق» تبصره ۶ جزء۱- معافیت مالیاتی فعالیت های مربوط به انتشارات کمک درسی و فعالیت های هنری از قبیل بازیگری موضوع بند «ل» ماده «۱۳۹» قانون مالیاتهای مستقیم، صرفا تا سقف ۲ میلیارد ریال در سال قابل اعمال است و بعد از آن حسب مورد به نرخ ماده «۱۰۵» یا ماده «۱۳۱» قانون مالیات های مستقیم مشمول مالیات می شود.

جزء ۴-معافیتهای مالیاتی مؤسسات کنکور دانشگاه ها حذف می شود.

مالیات خودروهای لوکس

بند«ش» تبصره ۶: کلیه مالکین «اعم از اشخاص حقیقی و حقوقی(انواع خودروهای سواری و وانت دو کابین دارای شماره انتظامی شخصی به نام خود و فرزندان کمتر از ۱۸ سال و محجور تحت تکفل که در پایان سال ۱۴۰۰ مجموع ارزش آنها بیش از ۱۰ میلیاردریال باشد به شرح زیر مشمول مالیات سالانه خودرو می باشند:

۱-تا مبلغ ۱۵ میلیارد ریال نسبت به مازاد ۱۰ میلیارد ریال ۱ درصد

۲-تا مبلغ ۳۰ میلیارد ریال نسبت به مازاد ۱۵ میلیارد ریال ۲ درصد

۳-تا مبلغ ۴۵میلیارد ریال نسبت به مازاد ۳۰ میلیارد ریال ۳ درصد

۴-نسبت به مازاد ۴۵ میلیارد ریال ۴ درصد

بر طبق این بند، کلیه اشخاص حقیقی و حقوقی مکلفند مالیات سالانه مربوط به خودروهای تحت تملک خود و افراد تحت تکفل را حداکثر تا پایان بهمن ماه سال ۱۴۰۰ پرداخت نمایند. آیین نامه اجرایی این بند توسط وزارت امور اقتصادی و دارایی تهیه و حداکثر تا پایان خردادماه سال ۱۴۰۰ به تصویب هیئت وزیران می رسد.

همچنین بر پایه جدول شماره ۵ لایحه بودجه ۱۴۰۰ که مربوط به جدول درآمدهای دولت است، دولت از محل مالیات بر خانه های لوکس و گران قیمت در مجموع ۷۰۷ میلیارد تومان درآمد داشته باشد.

اما آنچه در عمل رخ داد تقریبا هیچ کدام از این درآمدهای مالیاتی نه تنها اخذ نشد که حتی در گزارش های مالیاتی هم برای بسیاری از این پایه های مالیاتی حتی ردیف خالی هم در نظر گرفته نشده است و گویا کاملا به فراموشی سپرده شده اند.

آمارهای سازمان مالیاتی تا پایان مهر ماه ۱۴۰۰ بسیار تامل برانگیز است.

در حالی که طبق قانون لایحه بودجه، باید مالیات از خانه های گرانقیمت و لوکس تا پایان سال ۷۰۷ میلیارد درآمد نصیب دولت کند، تا پایان مهر ماه تنها ۸۰۰ هزار تومان مالیات از لوکس نشینان اخذ شده است.

مالیات اخذ شده از خودروهای لوکس تا پایان تیر ماه که پایان فعالیت دولت دوازدهم بود تنها ۳۶ میلیون تومان بوده و با تغییر دولت اندکی افزایش یافته و به ۱۴۶ میلیون تومان تا پایان مهر ماه رسیده است. در حالیکه قرار بود دولت ۶۶ میلیارد تومان از این محل درآمد داشته باشد.

مالیات اخذ شده از خانه های خالی همچنان صفر است و از هیچ محتکر مسکنی مالیات گرفته نشده است.

نکته قابل ذکر سایر پایه های مالیاتی مصوب بودجه ۱۴۰۰ شامل مالیات بر اینفلوئنسرها، بازیگران، ناشران کتب کمک درسی و موسسات کنکوری است که حتی در آمارهای ارائه شده جای خالیشان هم وجود ندارد و همان رقم صفر هم برایشان ذکر نشده است.

علاوه بر این عدم استفاده وکلا و پزشکان از سامانه فروشگاهی ادامه دارد طبق گزارش تفریغ بودجه سال ۶۵ درصد این افراد همچنان از پذیرش قانون سرباز زده و از نصب دستگاه کارت خوان خودداری کرده اند.

در چنین شرایطی سازمان مالیاتی از رشد درآمدهای مالیاتی سخن گفته و اعلام کرد: در شش ماهه سال جاری بالغ بر ۱۳۸ هزار میلیارد تومان درآمدهای مالیاتی وصول شده که نسبت به مدت مشابه سال قبل با رشد ۶۲ درصدی مواجه شده و بالغ بر ۱۰۱ درصد درآمدهای مالیاتی پیش بینی شده در قانون بودجه محقق شده است.

رشد درآمدهای مالیاتی در حالی که طبق آنچه گفته شد، ثروتمندان را در بر نگرفته است. تنها به معنای تشدید مالیات حقوق بگیران (کارمندان و کارگران) و افزایش مالیات اخذ شده از بخش تولید است که عمده درآمدهای مالیاتی کشور را تأمین می کند.

اصلی ترین و دم دست ترین نتیجه افزایش اخذ مالیات از تولید و فشار بر این بخش نیز کاهش دستمزد کارگران است. در حقیقت نظام مالیاتی که علاوه بر نقش اقتصادی، اثرات اجتماعی نیز دارد و بر اساس اخذ مالیات از ثروتمندان و باز توزیع آن در جامعه، به عنوان راهی برای کاهش فاصله طبقاتی و حمایت دولت از طبقات محروم شناخته می شود، با این شیوه دریافت مالیات در جهت عکس عمل کرده، ثروتمندان را رها کرده و فشار را بر طبقات کمتر برخوردار افزایش می دهد.

درآمدهای مالیاتی در حالی رشد کرده است که طبق آنچه گفته شد، دهک های برخودار مالیاتی پرداخت نکرده اند و دولت در شرایط کسری بودجه از این منبع درآمدی چشم پوشی کرده است.

داوود منظور، رئیس سازمان مالیاتی در خصوص اجرای قوانین مربوط به اخذ مالیات از خانه های خالی و لوکس و خودروهای گران قیمت پیش از این به تسنیم گفته بود: دلیل عدم تحقق این پایه مالیاتی، عدم تمایل دولت آقای روحانی به اجرای این قوانین بود، در حالی که جامعه هدف این قوانین، اقشار بسیار مرفه جامعه هستند اما دولت قبل هیچ گاه تمایلی به افزایش مالیات آنها نداشت و به همین دلیل هر قانونی که مجلس در این زمینه مصوب می کرد، به در بسته خورد، آن هم در شرایطی که کشور با کسری بودجه عظیم مواجه است و مالیات از اقشار کارمند و کارگر، گرفته می شود.

منظور افزود: به همین دلیل هم بود که دولت قبل تا زمانی که بر سر کار بود از تصویب آیین نامه بندهای (خ) و (ش) تبصره ۶ ماده واحده قانون بودجه سال ۱۴۰۰ کل کشور، موضوع مالیات بر واحدهای مسکونی و باغ ویلاهای گران قیمت و خودروهای لوکس خودداری کرد، این در حالی بود که سازمان امور مالیاتی کشور در همان دولت، پیش نویس آیین نامه های اجرایی مربوطه را در فروردین ماه سال جاری تنظیم و از طریق وزارت امور اقتصادی و دارایی جهت تصویب، تقدیم هیئت دولت نموده بود که مورد بی توجهی قرار گرفت.

در حالیکه با تصویب پایه های مالیاتی جدید، مقابله با فرار مالیاتی و اجرای قانون می شد بخشی از کسری بودجه را جبران کرد و از آنجا که جامعه هدف مالیات های مصوب شده تنها دهک های بالای اجتماع است، با دریافت مالیات از اقلیت برخوردار امکان اصلاحات اجتماعی و کم کردن فاصله طبقاتی را فراهم شود. طبق قانون دولت موظف شده از اینفلوئنسرهایی که با مانور اشرافیت و ترویج مصرف گرایی، آرامش را جامعه می گیرند، از افرادی که با خانه های لوکس و ماشین های گران قیمت در جامعه خودنمایی می کنند و مانور تجمل راه می اندازند. با گرفتن مالیات بخشی از هزینه هایی که این افراد بر فرهنگ، اجتماع و اقتصاد کشور تحمیل می کنند را بگیرد.

همچنین دولت وظیفه دارد با محتکران مسکن از طریق دریافت مالیات مقابله کند تا علاوه بر حل مشکل کاهش عرضه مسکن، با سرمایه های راکد و غیر مولد نیز مقابله کند.

در حالی که مالیات به افزایش عدالت اجتماعی کمک کرده و شرایط جامعه طبقاتی را تعدیل می کند اما شیوه کنونی اخذ مالیات در کشور نه تنها به این اهداف منجر نمی شود که به ضعیف تر شدن محرومین دامن میزند. فقرا را فقیرتر کرده و برای ثروتمندان حاشیه امن درست می کند.

از سوی دیگر، لایحه بودجه، قانونی لازم الاجراست و نباید اجازه داد عده ای به دلایل شخصی و یا قبیله ای مانع از اجرا و تحقق آن شوند. قانون علاوه بر تصویب به نظارت و ضمانت اجرا نیاز دارد.

تصویب قانون تا وقتی که برای اجرای آن تضمینی وجود نداشته باشد، بی نتیجه است.

قوانین باید نتیجه محور باشد و جامعه را به هدف خود برساند.اگر کسی به هر دلیل از اجرای قانون سر باز زد، باید مؤاخذه شود و این وظیفه مجلس است که از قوانین دفاع کند.

انتهای پیام/

پرسش و پاسخ در

مالیات به نفع ثروتمندان- اخبار سیاست ایران - اخبار سیاسی تسنیم

گفتگو با هوش مصنوعی